עצמאים בישראל, כולל עוסקים מורשים, נדרשים לשלם שני סוגי מיסים מרכזיים: מס הכנסה ודמי ביטוח לאומי. שיעוריהם משתנים בהתאם להכנסה השנתית, ומחושבים לפי מדרגות מס.

💰 מס הכנסה

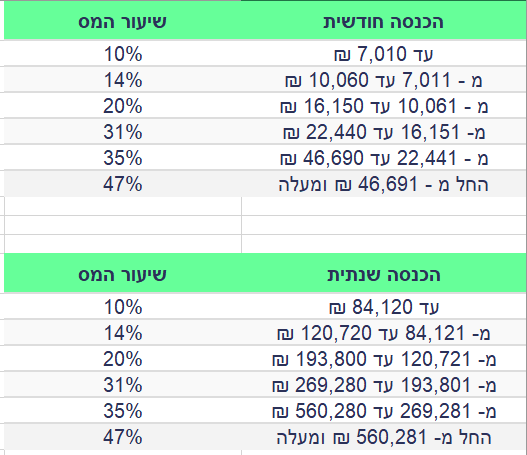

מס ההכנסה מחושב לפי מדרגות מס שולי, כאשר כל חלק מההכנסה מחויב בשיעור מס שונה. להלן מדרגות המס לשנת 2025:

לדוגמא, אם ההכנסה החודשית שלך היא 15,000 ש"ח, המס יחושב כך:

- על 7,010 ש"ח הראשונים: 7,010 × 10% = 701 ש"ח

- על 3,049 ש"ח הבאים: (10,060 – 7,010) × 14% = 426 ש"ח

- על 4,939 ש"ח הנותרים: (15,000 – 10,060) × 20% = 988 ש"ח

סך המס החודשי: 701 + 426 + 988 = 2,115 ש"ח

יש לציין כי ניתן להפחית את סכום המס באמצעות נקודות זיכוי, בהתאם למצב המשפחתי והאישי.

🏥 דמי ביטוח לאומי

דמי הביטוח הלאומי מחולקים לשני שיעורים:

- שיעור מופחת: מחלק ההכנסה שעד 60% מהשכר הממוצע במשק – 7.70% ( דמי ביטוח לאומי 4.47% + דמי ביטוח בריאות 3.23%).

- שיעור מלא: מחלק ההכנסה שמעל 60% מהשכר הממוצע ועד ההכנסה המרבית החייבת 50,695 ש"ח – 18% (דמי ביטוח לאומי 12.83% + דמי ביטוח בריאות 5.17%).

השכר הממוצע במשק נכון ל 2025 על פי ביטוח לאומי : 12,536.

60% מתוך השכר הממוצע הנ"ל הינו 7,522 – ועד סכום זה יחול שיעור מופחת. מעבר לסכום זה יכול השיעור המלא.

לדוגמא, אם ההכנסה החודשית שלך היא 15,000 ש"ח, המס יחושב כך:

- על 7,522 ש"ח הראשונים: 7,522 × 7.7% = 579 ש"ח

- על 7,478 ש"ח האחרים: (15,000 – 7,522) × 18% = 1,346 ש"ח

סך ביטוח לאומי חודשי: 579 + 1,346 = 1,925 ₪.

📌 שים לב

יש לזכור כי חישובים אלו הם כלליים, וייתכנו שינויים בהתאם למצב האישי והמשפחתי. מומלץ להיעזר במחשבון מס הכנסה וביטוח לאומי לעצמאים לשנת 2025 לקבלת חישוב מדויק יותר.